Il coltello alla gola – Inflazione e lotta di classe

La parola chiave di questa settimana per spiegare la vittoria di Trump alle elezioni USA è stata Inflazione. Ma si rischia di cadere in una semplificazione sviante se non ci si interroga sull’origine di questo particolare ciclo di inflazione e sul contesto economico e politico in cui esso è inserito.

Con l’obiettivo di provare a fare un po’ di chiarezza abbiamo tradotto questo ottimo articolo del 2022 di Phil A. Neel, geografo comunista ed autore del libro “Hinterland. America’s New Landscape of Class and Conflict”, una delle opere che più lucidamente ha analizzato il contesto in cui è maturato il trumpismo, di cui purtroppo tutt’ora manca una traduzione in italiano.

L’articolo, pubblicato su BrooklinRail, è per molti versi premonitore, sgomberando il campo dalle interpretazioni che vanno per la maggiore tanto a destra, quanto a sinistra dell’inflazione. Per Neel l’inflazione è un epifenomeno dell’estensione e dell’intensificazione del capitalismo e trova le sue radici nel contesto che ha portato alla crisi del 2008. Leggendolo oggi, l’articolo contiene in sé la spiegazione per quella che molti commentatori considerano una contraddizione: cioè la delusione delle classi popolari per i risultati economici dell’amministrazione Biden e l’evidenza che l’economia USA durante il suo mandato è andata bene. Oltre alla semplice distribuzione delle risorse, Neel individua la risposta nella stessa natura delle catene del valore capitaliste.

Ma non solo, questo testo di Neel merita un’attenta lettura, nonostante sia a tratti complesso, anche per la parte conclusiva sul potere, dove evidenzia le ricadute sul sociale di questo quadro e offre un’interessante visione delle necessità dell’agire politico oggi.

I prezzi

Scorrendo qualsiasi newsfeed, da sotto il touchscreen spuntano storie di orrore strisciante: prezzi che salgono come non morti dalle profondità della tomba chiamata globalizzazione, buste paga che si riducono in cenere, predoni che emergono dalle foreste di periferia per trafugare l’oro nero dai pozzi trivellati nei serbatoi di benzina. L’incubo dell’inflazione è tornato. Come in ogni storia dell’orrore, deve esserci un mostro. Qual è, esattamente, la causa dell’aumento dei prezzi? Il messaggio politico è spesso chiaro come nei piccoli adesivi di Biden che spuntano sulle pompe di benzina in tutto il Paese. Gli opinionisti seguono il loro mostro preferito fino alla sua tana piena di ossa, brandendo torce. Quando il mostro viene svelato, non c’è davvero nessuna sorpresa: salari alti, assegni di stimolo a pioggia, troppi soldi spesi per i programmi sociali – tutti modi diversi per dire troppi soldi nelle mani di chi è nato per averne di meno. La nuova spesa deve essere ridotta, l’ondata minore di interesse giovanile per la sindacalizzazione deve essere ritirata, tutto il troppo denaro che c’è là fuori deve essere dirottato nelle note poche mani. La Fed, che ha ospitato questi mostri, deve ora assumersi la responsabilità di alzare finalmente la lama del tasso d’interesse come Paul Volcker, santo patrono dei tecnocrati brutali e dei picchiatori senza pietà.

“La sinistra” prende di mira un mostro diverso, ma pur sempre un mostro. L’inflazione non è indotta dagli alti salari, ma dalle imprese che praticano prezzi stracciati e dai profittatori di guerra. Semmai, l’aumento dei prezzi giustifica la richiesta di salari più alti, invertendo l’uovo e la gallina. Questo resoconto è di solito abbellito da un riconoscimento dello stato di emergenza della catena di approvvigionamento, associando così gli aumenti dei prezzi agli shock produttivi in una narrazione che, nella sua versione più seria, conclude che l’unico modo per uccidere il mostro è un pacchetto pragmatico di controlli sui prezzi simili a quelli istituiti in tempo di guerra.1 Anche in questo caso, i protagonisti rimangono i “policymaker”, primi fra tutti i tecnocrati della Fed. In effetti, sia la narrativa di destra che quella di sinistra tendono a dipingere l’ultimo decennio di turbolenze economiche come qualcosa di simile a un dramma di prestigio incentrato sugli intrighi di finanzieri e banchieri centrali.2 Stephanie Kelton, ex capo economista della Commissione Bilancio del Senato e consulente della campagna di Bernie Sanders, fa qualcosa di simile nel suo recente bestseller che divulga la “Teoria Monetaria Moderna” (MMT), il cui succo è che ci sono già tutti i prerequisiti legali e teorici perché le autorità fiscali e finanziarie possano versare denaro nei programmi sociali, se solo decidono di farlo.3 Il risultato è che anche molti “socialisti” sono arrivati a vedere l’unica via d’uscita dalla crisi – quella dell’inflazione, certo, ma anche quella più generale della stagnazione economica e della catastrofe ecologica – come la mobilitazione della Federal Reserve e del Tesoro per “finanziare una rivoluzione climatica popolare”4 o programmi simili apparentemente plausibili, perseguiti all’interno del contesto istituzionale esistente. La strategia è quella di avvicinarsi all’utopia attraverso il compromesso politico. Ma eliminando gli abbellimenti, troviamo una logica più semplice: l’unica cosa che può fermare un cattivo con una banca è un buono con una banca.

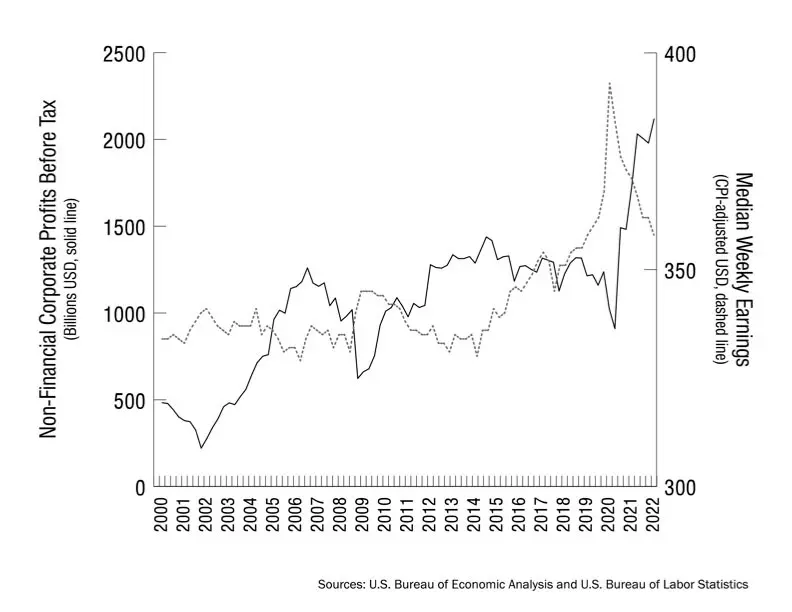

I meccanismi reali dell’inflazione non sono particolarmente difficili da rintracciare in ogni momento. Anche se l’aumento dei salari e una spesa sociale più espansiva possono aver contribuito all’ondata stagflazionistica degli anni Settanta (insieme ai prezzi elevati dell’energia dovuti alla crisi petrolifera), l’idea che gli alti salari o altre forme di “eccesso di domanda” siano sempre il motore principale dell’inflazione a livello economico e, di conseguenza, della disoccupazione è stata da tempo smentita5. È abbastanza chiaro che le cause più importanti dell’attuale ondata inflazionistica sono le carenze della catena di approvvigionamento che ancora riecheggiano dalla pandemia e l’interruzione delle forniture energetiche globali causate dalla guerra in Ucraina – fatti riconosciuti dai think tank macroeconomici convenzionali6 che hanno entrambi innescato aumenti dei prezzi che appaiono, inizialmente, come un rapido aumento dei profitti. La “stretta del mercato del lavoro” è stata più uno spauracchio che una realtà. Prima della pandemia, il tasso di crescita dei salari reali era modesto, con un aumento dei salari più lento rispetto alla già lenta crescita del PIL e dell’inflazione negli stessi anni. Così, mentre i guadagni medi sono aumentati leggermente negli ultimi anni del 2010 (prima di impennarsi improvvisamente nel 2020 in concomitanza con lo stimolo), l’aumento dei profitti nello stesso periodo ha superato di gran lunga la crescita dei salari. Da un lato, i magri guadagni che i lavoratori ottengono grazie alla crescita dei salari tendono, nel tempo, a essere recuperati dall’inflazione, e questo crea l’impressione che i profitti generati dall’inflazione dei prezzi non siano profitti normali, ma piuttosto una sorta speciale di “profitto gonfiato” monopolistico. In un primo momento, questa ipotesi sembra persino reggere alla prova dei fatti. Dopo l’impennata dei guadagni reali nel 2020, si verifica una seconda impennata altrettanto improvvisa (e ancora in crescita) dei profitti lordi delle società non finanziarie (vedi Figura 1). Mentre i guadagni reali dei lavoratori erano cresciuti leggermente dal 2014 in poi, i profitti totali del settore non finanziario erano rimasti più o meno costanti dal 2012 al 2020, quando la pandemia ha causato una leggera flessione. In seguito, tuttavia, i profitti sono schizzati alle stelle, aumentando in un solo anno dello stesso volume con cui erano cresciuti nell’intero mezzo decennio precedente la Grande Recessione. Complessivamente, l’aumento dei profitti aziendali totali da solo può spiegare forse la metà del recente aumento dei costi, in media.7

Il resto può essere spiegato solo dalle cause prime, che sono essenzialmente i limiti alla produzione. Ma anche affermare che metà dell’attuale ondata inflazionistica è guidata dall’aumento dei profitti aziendali rischia di suggerire che questi maggiori profitti sono il risultato della capacità incontrollata dei monopoli di far lievitare i prezzi in modo in qualche modo meno “equo” rispetto ai normali metodi di produzione del denaro. In definitiva, però, l’impennata dei profitti non è stata semplicemente il risultato di aziende avide (anche in settori estremamente monopolizzati come quello petrolifero) che si sono rifiutate di espandere la produzione nonostante la possibilità di farlo, diminuendo così “artificialmente” l’offerta per aumentare i prezzi. In molti casi, i settori non sono stati in grado di espandere la produzione in modo redditizio proprio a causa di questi problemi legati all’offerta. Per citare l’esempio più importante, l’industria petrolifera ha scelto finora di aumentare i prezzi sulla base di forniture in diminuzione, piuttosto che fare scommesse sempre più incerte sulla capacità delle catene di fornitura di fattori produttivi necessari, come l’acciaio e la sabbia, di consegnare in tempi e a prezzi adeguati per garantire che gli investimenti nell’espansione della produzione producano profitti8. In altre parole, la ricerca dei meccanismi alla base dell’ondata inflazionistica ci riporta in ultima analisi alla sfera della produzione, dove gli shock della peste (la pandemia, NdT) e della guerra hanno semplicemente accelerato le tendenze strutturali di lungo periodo dell’economia globale.

Da un lato, come sottolinea lo storico dell’economia Robert Brenner, la crescita si è a lungo basata su cicli di boom e bust in cui gli investimenti si riversano in particolari classi di attività – si pensi ai mutui subprime, alle azioni tecnologiche o alle criptovalute – gonfiando il prezzo di tali attività e rendendo così più probabili nuovi cicli di investimento in una bolla che si auto-rinforza e che alla fine termina in una crisi. Questi cicli speculativi sono diventati così centrali per la crescita che si è sviluppato un intero ecosistema istituzionale che li gestisce, rimodellando la gestione macroeconomica in una sorta di “keynesianismo dei prezzi degli asset ”.9 Sebbene ciò possa sembrare estraneo ai limiti del punto di produzione, il fenomeno è stato determinato dal calo della redditività10 nei settori non finanziari dei Paesi ad alto reddito, in particolare nel settoremanifatturiero11. Quando la redditività diminuisce, anche il tasso di investimenti (soprattutto quelli “fissi”, come impianti e attrezzature) tenderà a diminuire e il capitale si riverserà in tutti i canali che sembrano in grado di garantire maggiori rendimenti. Negli ultimi decenni, si è trattato sempre più di settori in cui i rendimenti sono legati all’inflazione dei prezzi delle attività, il che ha anche creato una pressione per la “finanziarizzazione” di un numero sempre maggiore di attività, consentendo loro di essere scambiate e sfruttate più facilmente (aumentando la loro “liquidità”) in modo da poter agire come forme alternative di denaro, ma con rendimenti più elevati.

Sebbene l’affermazione del calo della redditività industriale in relazione alla crescente finanziarizzazione sia spesso associata ai marxisti (farlocco) che fanno affermazioni apocalittiche di un imminente collasso economico, la tendenza di base è, in realtà, una caratteristica così ampiamente riconosciuta del nostro panorama economico attuale che spesso non merita di essere menzionata esplicitamente. Non solo il nucleo dell’affermazione – il calo generale dei rendimenti degli investimenti, in media, in tutte le linee di produzione – non è esclusivo di qualche immaginaria “eterodossia”, ma è essenzialmente un luogo comune nella letteratura economica convenzionale, utilizzato per spiegare tutto, dalla globalizzazione e dalla delocalizzazione alla crescita del settore dei servizi. Michael J. Howell, un dottore in economia che lavora come direttore di una grande società di consulenza sugli investimenti, illustra bene la relazione di base: “I bassi tassi di interesse hanno favorito picchi inflazionistici nei settori ad alta liquidità, che hanno impedito ai tassi di crescita economica relativamente stagnanti nei Paesi ad alto reddito di scendere ulteriormente.”12 Ma questi settori finanziari non sono solo attività speculative svincolate dalla produzione, poiché sia la costruzione che la manutenzione delle catene di fornitura globali “sono attività ad alta intensità finanziaria che fanno un forte ricorso sia al capitale circolante delle imprese che alle forniture di credito bancario a breve termine ”13. In altre parole, il declino della redditività industriale non solo spinge a investire in attività finanziarie speculative, ma anche a rendere sempre più complesse le caratteristiche tecniche della produzione stessa – tra cui la meccanizzazione e una divisione del lavoro più meticolosa all’interno delle imprese, ma anche una divisione del lavoro più raffinata e spazialmente dispersa tra le imprese – che richiede la mediazione di meccanismi finanziari sempre più complessi.

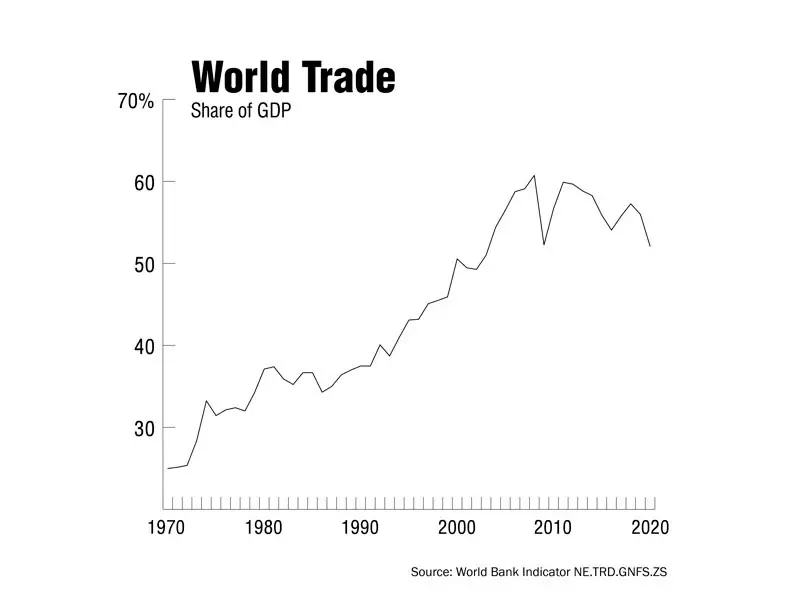

D’altro canto, l’intensificarsi della concorrenza industriale e i rallentamenti economici più consistenti – tutti precedenti alla pandemia, ma poi amplificati da essa – nei pochi Paesi che hanno sostenuto la crescita dell’economia globale negli ultimi due decenni (in particolare la Cina) hanno portato a un generale ridimensionamento della struttura delle catene di approvvigionamento e a un plateau della crescita del commercio globale. Il “grande crollo del commercio”14 innescato dalla crisi del 2008 è stato seguito da una graduale “regionalizzazione” delle catene di approvvigionamento un tempo “globalizzate”. Si tratta, tuttavia, di lievi equivoci. Il cambiamento più importante è stata la crescita della domanda dei consumatori nei Paesi più poveri, determinata sia dalla bolla delle materie prime (ora sgonfiata) sia dal processo globale di “depeasantizzazione ”15, in base al quale gli agricoltori di sussistenza e i pastori rimasti nel mondo sono stati in gran parte costretti a dipendere dal mercato (indipendentemente dal fatto che l’occupazione industriale urbana possa sostenerli).16 In combinazione con l’improvviso crollo della domanda nei Paesi ricchi, le catene di approvvigionamento che un tempo erano incentrate quasi esclusivamente sulle esportazioni verso il Nord America e l’Europa (durante il periodo di massimo splendore della “globalizzazione”) sono state sottilmente riorientate e diversificate nel corso degli anni 2010 per includere i proliferanti mercati finali nelle “economie emergenti”, conferendo alla produzione stessa un carattere sempre più regionale17. In generale, la tendenza è visibile come un arresto generale della crescita del commercio globale (cfr. Figura 2).

Nel frattempo, l’intensificarsi della concorrenza ha indotto l’ulteriore consolidamento delle imprese in tutti i settori, compresa la crescente monopolizzazione dei settori già fortemente consolidati (ad alta intensità di capitale o di beni) e una nuova ondata di monopolizzazione nei settori ad alta intensità di lavoro. Ciò ha iniziato a cambiare radicalmente il carattere di molti “sweatshop” (industrie ad alto tasso di sfruttamento e predazione, NdT) precedentemente dispersi, con i monopoli emergenti situati nei Paesi più poveri che ora meccanizzano e razionalizzano un maggior numero di linee di produzione per sfidare i monopoli consolidati (grandi marchi e rivenditori che controllano particolari mercati grazie all’ampiezza dei loro acquisti) e trattengono una parte maggiore dei profitti finali più in basso nella catena del valore.18 Questi utili non distribuiti vengono poi reinvestiti in ulteriori acquisizioni ed espansioni, spesso in zone industriali emergenti in paesi più in basso nella gerarchia imperiale.19 Il processo è anche frattale: il consolidamento si verifica non solo tra i principali produttori a contratto (ad esempio, l’azienda taiwanese Foxconn, che assembla gli iPhone), ma anche tra i subappaltatori (ad esempio, l’azienda cinese Lens Technology, che fornisce gli schermi di vetro per la produzione degli iPhone), riducendo i margini di profitto e intensificando la concorrenza in ogni anello della catena. A livello internazionale, ciò è stato accompagnato da una crescente concorrenza geopolitica e commerciale tra i paesi, con un rallentamento della crescita della produzione e del commercio globale che ha reso il successo e il fallimento una questione sempre più a somma zero. Sebbene sia di moda attribuire la colpa della cosiddetta “guerra commerciale” con la Cina a Trump, la realtà è che le stesse tensioni si erano già accumulate durante l’amministrazione Obama e hanno continuato a intensificarsi sotto Biden. Allo stesso modo, non sono affatto esclusivi degli Stati Uniti. Sia il Giappone che l’UE, ad esempio, hanno anche perseguito posizioni sempre più aggressive nei confronti della Cina, come parte di un aumento più generale delle misure protezionistiche visibile in tutto il mondo.

Ciò non significa, tuttavia, che il commercio globale o l’integrazione economica siano diminuiti. La produzione è ancora planetaria. L’inflazione, quindi, non è solo un problema di politica interna che può essere risolto o perpetuato dalle banche centrali. In effetti, non solo l’emergere dell’inflazione del dollaro statunitense è legata allo stato delle catene di approvvigionamento mondiali, ma i tentativi di contenerla vengono anche amplificati attraverso il sistema finanziario globale. Dal momento che il dollaro funge di fatto da valuta globale, modificare i tassi di interesse rivaluta di fatto il costo del debito in tutta l’economia mondiale, con un impatto che si restringe e si intensifica man mano che si ottiene dalla Fed. In altre parole, incide il disegno di una frusta sferzante. Un piccolo movimento del polso – alzando il tasso di interesse di qualche frazione di punto percentuale – ondeggia fino alle estremità più strette dei mercati dei capitali, dove il suo impatto si infrange con tutta la sua forza contro le vite di quelle decine di milioni di persone così sfortunate da essere nate in fondo al mondo. Che i burocrati credano o meno di avere il compito principale di gestire l’offerta di moneta di una singola economia nazionale è irrilevante. Le conseguenze delle loro azioni si estendono sempre verso l’esterno, destabilizzando innanzitutto i paesi più poveri e precari dove il boom della crescita era stato solo tenue. Nel giro di una notte, il costo dell’indebitamento aumenta. Così come il costo degli investimenti in entrata (che di solito20 sono denominati in dollari). Il declino più generale della crescita globale significa anche che la diminuzione degli investimenti altrove sopprime la domanda per le poche merci (vale a dire le materie prime) che compongono la maggior parte della produzione dei paesi più poveri.

La traccia storica qui è saliente: in risposta all’ultima crisi inflazionistica, il presidente della Federal Reserve Paul Volcker ha provocato un forte aumento dei tassi di interesse a partire dal 1979 e ha raggiunto il picco nel 1981 (il “Volcker Shock”), aumentando intenzionalmente il costo del capitale e innescando una recessione. Questo è ampiamente considerato il perno decisivo che segnala il passaggio da forme vagamente “keynesiane” di gestione macroeconomica, che spesso includevano stimoli fiscali e assumevano la piena occupazione (o qualcosa di simile) come obiettivo, all’attuale consenso monetarista, che invece mobilita la banca centrale per gestire l’offerta di moneta con un’attenzione preminente al contenimento dell’inflazione. Ma sebbene lo shock iniziale di Volcker fosse stato concepito principalmente per affrontare il modo in cui la stagflazione aveva corroso i beni posseduti dai ricchi nei paesi ad alto reddito, finì anche per precipitare21 la crisi del debito del Terzo Mondo, un crollo economico così grave che molti paesi dell’Africa subsahariana, ad esempio, non hanno ancora recuperato i livelli di industrializzazione raggiunti alla vigilia della crisi, con redditi pro capite ancora oggi inferiori al picco degli anni ’70.2222 Negli Stati Uniti (e subito dopo nel Regno Unito), l’adeguamento dei tassi di interesse ha anche accelerato licenziamenti di massa e chiusure di fabbriche, con un impatto maggiore sui settori sindacalizzati.23 In altre parole, l’ultimo importante intervento sui tassi di interesse effettuato in nome della riduzione dell’inflazione è stato un palese dispiegamento di potere di classe che ha sottolineato la centralità degli interessi degli Stati Uniti nella gerarchia economica globale e ha costretto i lavoratori dei paesi ad alto reddito a sostenere i costi della ristrutturazione economica, offrendo solo un palliativo limitato sotto forma di consumi finanziati dal debito e di proprietà della casa, mentre i ricchi si sono facilmente spostati verso nuovi settori di attività.

I profitti

Ma se i risultati di tali aggiustamenti dei tassi di interesse non sono limitati a un solo paese, non lo sono nemmeno le cause dell’ondata inflazionistica stessa. Mentre le cause prossime dell’inflazione odierna sembrano24 incidentali e imprevedibili (lo scoppio di una pandemia, seguito da una guerra), questi fattori hanno solo accelerato tendenze già in atto. Infatti, dopo quasi un decennio di tassi di interesse prossimi allo zero a seguito della Grande Recessione, la Fed aveva inizialmente provato ad aumentare i tassi di interesse alla fine del 2018 come misura preventiva per tagliare fuori l’inflazione potenziale da un mercato del lavoro in restrizione e per prevenire la potenziale comparsa di nuove bolle economiche. Ma la decisione è stata annullata quando i prezzi del mercato azionario sono crollati, minacciando di annientare la modesta “ripresa” dalla Grande Recessione che era stata faticosamente costruita su un boom tecnologico speculativo e sulla magia finanziaria autofagica dei riacquisti azionari. In risposta, la Fed ha apportato una correzione altrettanto decisa, riportando i tassi di interesse quasi allo zero, dove sono rimasti fino ai primi mesi del 2022. È stato questo ciclo 2018/19 a suscitare l’interesse popolare per la teoria monetaria moderna e a innescare l’attuale ciclo di dibattiti sul mandato della Fed e sulla prospettiva di “democratizzare la finanza”. Ancora più importante, il tentativo di aumentare i tassi già nel 2018 segnala anche che l’opposto del nostro attuale momento inflazionistico, ovvero quasi un decennio di tassi di interesse estremamente bassi che hanno sgonfiato il costo del capitale e quindi accelerato la crescita di nuove bolle speculative, si è dimostrato sempre più insostenibile. In un modo strano, quindi, l’attuale crisi inflazionistica è in realtà l’espressione di una tendenza deflazionistica molto più profonda, insita nelle leggi stesse del movimento del capitalismo.

Questa tendenza deflazionistica è facilmente visibile in una delle caratteristiche più fondamentali della produzione capitalista: la tendenza alla meccanizzazione. La concorrenza spinge la sostituzione del lavoro umano con le macchine, consentendo di produrre una quantità maggiore di un dato bene con meno manodopera. Ciò stratifica anche il mercato del lavoro, dequalificando il lavoro che la maggior parte dei lavoratori svolge, anche se aumenta la complessità del lavoro qualificato. Ciò consente alla dirigenza sia di attingere a bacini di manodopera più economici sia di sfruttare un’intera nuova gamma di divisioni sociali.25 Mentre i primi ad adottare le nuove tecnologie possono realizzare profitti inaspettati vendendo un volume maggiore di beni al prezzo prevalente, pagando molti meno lavoratori per unità, il prezzo di questi beni tenderà alla fine a scendere man mano che le nuove tecnologie saranno adottate più ampiamente da altri produttori. Poiché questo processo si verifica con la stessa facilità nei settori dei beni di consumo come nei beni strumentali, significa anche che il prezzo effettivo del lavoro può essere ulteriormente ridotto, poiché i lavoratori possono acquistare più beni essenziali come cibo, vestiti e vari articoli per la casa, senza un aumento altrettanto grande del salario. Mentre alcuni settori (solitamente classificati insieme come “servizi”) possono essere resistenti alla trasformazione tecnica, la tendenza a lungo termine in tutte le materie prime dovrebbe essere quella di far scendere i prezzi se la produzione procede a ritmo sostenuto. Questo è essenzialmente ciò che è accaduto in tutto il settore dei beni di consumo, con l’emergere della produzione di massa e, più di recente, la rivoluzione logistica che ha consentito la globalizzazione, rendendo più economici vestiti, automobili, elettrodomestici e un’intera gamma di altri prodotti, rendendo più sopportabile la stagnazione salariale nei paesi ad alto reddito e amplificando al contempo i guadagni derivanti dall’aumento dei salari nei nuovi centri industriali, attenuando l’inflazione dei prezzi locale che di solito accompagna una rapida crescita industriale.

Ciò significa che, quando l’inflazione si verifica al di fuori del contesto di una rapida crescita industriale, di solito segnala una sproporzione nella circolazione o un qualche tipo di problema nella produzione che limita l’offerta di valore in primo luogo. Se limitata alla circolazione, l’inflazione è solitamente concentrata in pochi settori e ha il carattere classico di una bolla speculativa, solitamente incentrata su una combinazione di immobili, azioni o altri titoli di private equity. Sebbene sembri controintuitivo, questo tipo di inflazione dei prezzi delle attività può realmente verificarsi su larga scala solo in condizioni deflazionistiche (e tende a rafforzare queste condizioni deflazionistiche), poiché le bolle speculative richiedono alti livelli di debito e bassi tassi di interesse. A volte, l’inflazione limitata alla circolazione può anche assumere la forma di un classico prezzo di monopolio, in cui un cartello di grandi produttori si impegna in speculazioni sui prezzi che colpiscono direttamente solo le materie prime che producono ma spesso hanno effetti indiretti nei settori correlati; un esempio è il picco dei prezzi del petrolio negli anni ’70, guidato dall’embargo petrolifero dell’OPEC. Tuttavia, come notato sopra, i profitti inattesi possono anche assumere questa forma per ragioni puramente strutturali, quando le scorte vengono vendute mentre la produzione è limitata. In ogni caso, questi sono tutti casi di isole inflazionistiche all’interno di un mare deflazionistico.

Negli ultimi trent’anni, questo tipo di inflazione dei prezzi delle attività è diventata sempre più dominante, determinando il rapido aumento dei flussi transfrontalieri di liquidità e modificando la forma stessa dell’economia globale per dare priorità ai “carry trade”, dove (per semplificare) il debito viene contratto in valute con un basso tasso di interesse e utilizzato per investire in altre valute o attività ad alto rendimento. Fondamentale qui è anche il fatto che, secondo Brenner, la competitività relativa di valute diverse, con una valuta “più debole” che riduce effettivamente i costi di produzione e quindi rende le industrie manifatturiere di un paese più competitive sul mercato globale, struttura anche la gerarchia globale della produzione. Le aree con rapida crescita industriale vedono quindi una pressione inflazionistica (che consente salari crescenti) che attrae simultaneamente sia investimenti nel crescente settore produttivo sia investimenti di portafoglio puramente speculativi che sfruttano il differenziale di rendimento, con il volume di capitale che fluisce in attività speculative che spesso supera quello che fluisce negli IDE tradizionali, sopprimendo ulteriormente la competitività della produzione e gonfiando una bolla di attività in cima ai profitti industriali in calo. L’esempio classico è lo sviluppo giapponese nella seconda metà del ventesimo secolo.26 Il fenomeno, ancora una volta, non è affatto estraneo all’economia convenzionale. La narrazione di base di Brenner sul boom e la bolla è ripresa da Tim Lee, Jamie Lee e Kevin Coldiron, tutti attuali o ex manager di hedge fund e altre società di private equity, che sostengono che queste dinamiche alla fine portano all’emergere di un “regime di carry” globale sintonizzato sul mantenimento di prezzi elevati degli asset e definito da un “modello di rendimento a denti di sega” in cui l’aumento relativamente regolare dei rendimenti derivanti dall’inflazione degli asset è periodicamente punteggiato da “brevi periodi di rendimenti nettamente negativi, correzioni o crolli del carry”.27 Analogamente, gli scienziati sociali Lisa Adkins, Melinda Cooper e Martijn Konings descrivono lo stesso scenario come la creazione di un'”economia degli asset”, definita dal fatto che gli asset si apprezzano a un tasso più rapido della crescita o dei salari, creando un panorama completamente nuovo di disuguaglianza legato meno ai salari o ai rendimenti degli investimenti produttivi e più all’accesso ai flussi di rendita.28

L’emergere di questo “regime carry” o “economia degli asset” è spesso narrato come un cambiamento innescato da una costellazione di politiche statali “neoliberiste” progettate per favorire gli interessi dei ricchi a spese dei lavoratori, incarnate dal regime di Reagan negli Stati Uniti e da quello di Thatcher nel Regno Unito. Poiché il Volcker Shock è spesso considerato l’atto inaugurale dell’offensiva neoliberista (seguito da usi simili di alti tassi di interesse per disciplinare il lavoro altrove), il contrasto tra un periodo “keynesiano” di elevata spesa pubblica, alti salari e alta inflazione e un periodo “neoliberista” in cui tutti e tre sono invertiti sembra, in superficie, essere ovvio. Allo stesso modo, è evidente che la finanza è diventata più centrale per l’economia internazionale nello stesso periodo, producendo sia un netto aumento della liquidità globale sia la proliferazione di una miriade di strumenti finanziari. Mentre la redditività ristagnava nei paesi “deindustrializzati” del centro, la finanza, le assicurazioni e il settore immobiliare (insieme alle bolle nei titoli tecnologici e allo strano boom del petrolio) sono diventati gli unici settori in grado di sostenere tassi di crescita già modesti. In tali resoconti, le dinamiche strutturali sono spesso riconosciute come vincoli o forze inerziali, ma la responsabilità ultima ricade ancora una volta sui “policy maker”, che essenzialmente selezionano tra due mondi possibili: a) il mondo keynesiano dell’“inflazione deflazionistica”,29 in cui i prezzi delle attività si deprezzano ma (la speranza è) la crescita dei salari e la spesa pubblica accelerano a un ritmo più veloce, consentendo di approssimare la piena occupazione a scapito dei guadagni in conto capitale; oppure b) il mondo neoliberista della deflazione inflazionistica, in cui i prezzi delle attività si apprezzano più velocemente dei salari o della crescita economica generale e la spesa pubblica viene repressa, consentendo ai guadagni in conto capitale di salire alle stelle a scapito del reddito da lavoro.

In questo schema, la tendenza dell’inflazione nell’intera economia segue il passaggio tra i due mondi. Se il successo deflazionistico del Volcker Shock ha squarciato il portale politico che conduce dall’universo keynesiano a quello neoliberista, allora una sorta di shock inflazionistico deve essere necessario per aprire la porta al futuro “socialista democratico” della piena occupazione e della “finanza pubblica per il popolo”. Ciò comporterebbe necessariamente la fine dell’economia degli asset e l’inversione del regime di carry. Ma come sarebbe esattamente? Secondo i gestori di hedge fund, “la fine assoluta del regime di carry sarà probabilmente segnata da un collasso sistemico che porrà fine al ruolo dominante delle banche centrali o da un’inflazione galoppante, o da entrambi”.30 Le due opzioni qui sono anche interconnesse, poiché il tentativo stesso di scongiurare il collasso sistemico, forse segnato da uno shock “esogeno” come una pandemia, una guerra, una grande rivolta popolare o una serie di catastrofi ecologiche, probabilmente indurrebbe inflazione a causa dell’aumento della spesa nel mezzo di chiusure economiche, con effetti a cascata lungo le catene di approvvigionamento ben dopo la fine della crisi immediata. Ad esempio, per prevenire un crollo deflazionistico, “una misura estrema sarebbe probabilmente la monetizzazione diretta della spesa pubblica: inviare assegni a ogni famiglia o individuo […]”31 Non solo è esattamente ciò che è accaduto negli anni della pandemia, ma descrive anche la spinta di base dei piani di reddito di cittadinanza universale proposti da molti progressisti e socialisti democratici oggi.32 In definitiva, i gestori di hedge fund concludono che una serie di interventi da parte della Fed e del Tesoro sarebbero in grado di scongiurare il crollo sistemico. Questo ci lascia con l’altra alternativa, in cui “il regime di carry sarà finalmente terminato da un’inflazione elevata” e, quindi, “da una prospettiva macro […] un segnale importante che il regime di carry sta finendo sarebbe l’emergere dell’inflazione stessa”.33 È molto probabile che l’inflazione emerga gradualmente, accompagnata da una crescente volatilità finanziaria. Tuttavia, “una volta che l’inflazione elevata è radicata”34 e non risponde più alla politica della banca centrale, è difficile vedere come il regime di carry potrebbe continuare a sostenersi.

Nel frattempo, anche le linee generali dell’ipotetico “regime anti-carry” che potrebbe emergere in seguito sono vagamente prevedibili, poiché sono esattamente l’opposto del regime attualmente in vigore: elevata inflazione generale, deprezzamento delle attività, “importanza in calo dei mercati finanziari”,35 forte crescita dell’offerta di moneta reale36 (spinta da stimoli e persino dalla stampa diretta di denaro, ma anche dall’espansione della domanda di credito bancario, poiché gli oneri del debito si svalutano nel tempo), crisi caratterizzate da un’inflazione fuori controllo (piuttosto che dalla rapida deflazione che incide il “modello a denti di sega” di un crollo del carry) e un crollo della domanda sia di attività “simili a denaro” che di denaro vero nonostante la crescita dell’offerta di moneta (poiché l’inflazione assicura che detenere denaro contante, nel lungo termine, si tradurrà in perdite). A livello internazionale, un simile regime sarebbe probabilmente caratterizzato da un calo della liquidità globale, dalla frammentazione del commercio mondiale, da un crescente conflitto tra blocchi valutari in competizione nello spazio lasciato dal calo del dollaro e da nuove crisi inflazionistiche che esploderebbero in tutto il mondo, molto probabilmente consumando per prime le economie più deboli.

Alla fine, l’alternativa inflazionistica al mondo attuale sembrerebbe essere poco migliore di quella attuale. Questo perché i due non sono, di fatto, mondi separati, ma semplicemente i due emisferi di un singolo pianeta rotante. Mentre il sole può gradualmente tramontare su uno e sorgere sull’altro, l’impero del capitale è sempre immerso nella luce. Le discussioni accademiche alla moda sulla “morte del neoliberismo” aggiungono quindi poca, se non nessuna, intuizione oltre alla banale osservazione che il sole a volte tramonta. Nel frattempo, sembra probabile che un mondo inflazionistico combinerà le peggiori caratteristiche del presente con le prospettive più fosche all’orizzonte: alta inflazione insieme a un’elevata disuguaglianza, crescita stagnante insieme a salari stagnanti, guerre commerciali e guerre eterne fianco a fianco. Come ci si potrebbe aspettare, i gestori di hedge fund offrono almeno una diagnosi schietta, sottolineando la realtà del potere di classe indipendentemente dalla porta che vorremmo che i “policy maker” aprissero: “Dal punto di vista della società nel suo insieme, e non solo degli speculatori finanziari, sia il regime di carry che l’ipotetico regime anti-carry avranno la caratteristica che coloro che hanno le maggiori risorse saranno i vincitori”.37

Il potere

In definitiva, però, il punto non è setacciare le colline oscure alla ricerca di mostri inesplorati. Non c’è una “vera” causa dell’inflazione nascosta sotto la teoria della spinta salariale o l’appello all’avidità aziendale. Inflazione e deflazione sono tendenze epifenomeniche dei prezzi che, grandi o piccole, sono simili alle maree e alle onde che ondeggiano sulla superficie del grande mare del nostro potere produttivo planetario totale, ciò che Marx chiamava valore, così come è effettivamente organizzato dalle relazioni sociali che abbracciano la specie umana. Ciò che consideriamo “politica” deve in ultima analisi essere in accordo con le esigenze della produzione planetaria. La politica è quindi una discussione sui termini della situazione di ostaggio che è l’economia, non un modo per porvi fine. In altre parole, l’intero processo di elaborazione della politica avviene entro i limiti di un gioco truccato, con spirali sia inflazionistiche che deflazionistiche, o semplicemente “crisi economica” in generale, che segnano momenti in cui la relazione di potere di base incorporata nel gioco deve essere riaffermata. Si tratta di un rimescolamento continuo, in cui le “tendenze compensative” che frenano la caduta della redditività consentono la riproduzione delle stesse relazioni di base che strutturano la società capitalista attraverso la continua reinvenzione di tali relazioni. Sebbene questo processo sembri generare costantemente nuove “varietà di capitalismo” (siano esse divise per decennio o ramificate ai confini nazionali), in realtà poco cambia.38

Esiste e c’è sempre stata una sola società capitalista. L’espansione e lo sviluppo a lungo termine di questa società cambiano le condizioni in cui deve sopravvivere, ma senza cambiare le sue leggi fondamentali del movimento. Nuovi accordi istituzionali, nuovi centri geografici, l’emergere di nuove tecnologie: queste sono tutte, in fin dei conti, ripetizioni adattive di quelle stesse leggi. La variazione incidentale deve essere distinta dai cambiamenti più essenziali indotti dal movimento di queste leggi invarianti nel tempo e nello spazio. Questi ultimi sono rintracciabili solo nelle tendenze secolari visibili nel lungo periodo: la scala, la complessità e l’estensione geografica della produzione in costante aumento (accompagnate da un intervento statale più intricato, monopoli più grandi, catene di fornitura più complesse che richiedono un coordinamento più dettagliato, l’intensificazione dell’impatto geomorfologico della produzione, la penetrazione della logica di mercato in nuovi regni della vita, ecc.); la crescente capacità di produrre più beni con meno lavoro e la successiva tendenza a escludere quote maggiori della popolazione umana dall’attività produttiva (Marx comprese la prima come il mezzo principale per espandere il plusvalore relativo, di cui la seconda è una conseguenza, costituendo la “legge generale dell’accumulazione capitalista” che appare oggi come un aumento dell'”informalità”, della “precarietà” e dell'”economia dei servizi”); e l’apertura di una frattura sempre più ampia tra i requisiti di materia ed energia del complesso produttivo planetario e i cicli di materia ed energia che compongono il sistema Terra (più evidente oggi nella forma del cambiamento climatico, ma meglio compresa come una catastrofe ecologica più generale che abbraccia l’estinzione di massa, la deforestazione, il graduale esaurimento dei sistemi del suolo, ecc.). Queste tendenze secolari modellano e rimodellano anche la caratteristica più invariante della società capitalista, il conflitto di classe, ricalibrando costantemente le prospettive di cambiamento rivoluzionario.

I crolli del sistema dei prezzi, siano essi inflazionistici o deflazionistici, comportano quindi due implicazioni apparentemente opposte. Visti dalla prospettiva della riproduzione del sistema, sono entrambi metodi per riaffermare la stabilità e momenti in cui tutte le compulsioni silenziose che strutturano la società capitalista diventano temporaneamente udibili. Nonostante tutti i dibattiti tecnici sui meccanismi dell’inflazione e degli interessi, o le magre speranze che la politica possa essere utilizzata per “il popolo”, la gestione macroeconomica è e sarà sempre niente più che un coltello alla gola. Il tasso di interesse aumenta e l’inflazione erode l’aumento del tuo stipendio. Il tasso di interesse diminuisce e i prezzi delle attività in ebollizione aumentano gli affitti, mantenendo la proprietà della casa sempre appena fuori dalla tua portata. In questo momento, siamo stati benedetti con il peggio di entrambi i mondi. Gli alti prezzi degli asset sono rimasti alti anche mentre il costo del cibo e della benzina continuava a salire. Gli effetti sono innegabili, con gli esempi più eclatanti visibili ai margini opposti della divisione di classe. Nel 2021, il 10 percento più ricco della popolazione mondiale possedeva il 76 percento di tutta la ricchezza, rispetto a un misero 2 percento detenuto dalla metà più povera della popolazione.39 Questa disuguaglianza di ricchezza non solo si è ampliata rapidamente durante la pandemia, ma ha anche visto il più rapido aumento della ricchezza concentrata proprio al vertice: nello stesso anno, circa l’11 percento di tutta la ricchezza era detenuto da appena lo 0,01 percento della popolazione, un aumento di una percentuale intera rispetto all’anno precedente,40 con i (circa 2.775) miliardari41 nel mondo che hanno visto la loro quota aumentare dal 2 percento nel 2020 al 3,5 percento nel 2021 e la crescita totale della loro ricchezza ammontava a circa 4,4 trilioni di dollari. Nel frattempo, oltre 120 milioni di persone erano state spinte in estrema povertà, cancellando quasi un intero decennio di (modesti) guadagni di reddito tra i più poveri del mondo.42 Questo è il contesto in cui è iniziata l’attuale esplosione inflazionistica.

Sebbene queste tendenze siano, come sempre, più estreme se misurate a livello globale, ciò non significa che le persone nei paesi più ricchi siano state immuni dall’impatto. La divisione di classe è una faglia che taglia sotto e oltre ogni confine. Alla vigilia della pandemia, l’unico censimento sistematico della popolazione senza fissa dimora degli Stati Uniti, il conteggio annuale “Point-in-Time” (PIT) dell’HUD, ampiamente riconosciuto come una sostanziale sottostima43 del numero reale, progettato per misurare il minimo dell’intervallo piuttosto che la tendenza centrale, ha contato un totale di 580.466 senzatetto in tutto il paese, circa il 61 percento dei quali aveva accesso a rifugi per senzatetto, mentre il resto era senza riparo.44 I tassi pro capite più elevati sono stati osservati nelle città con i prezzi immobiliari più elevati.45 Questo collegamento tra inflazione patrimoniale e senzatetto non dovrebbe sorprendere. Secondo uno studio recente, in venti dei più grandi centri urbani del paese “un aumento di cento dollari nel prezzo medio dell’affitto è stato associato a un aumento di circa il nove percento del tasso stimato di senzatetto”.46 Conteggi della popolazione più rigorosi47 condotti dalle autorità locali in questi luoghi indicano che fino all’1-3 percento della popolazione totale è senzatetto, con molti di questi stati48 che hanno anche visto quote sostanzialmente più elevate di popolazione senza fissa dimora, insieme a tassi più elevati di senzatetto sia nelle aree suburbane che rurali. Dopo lo scoppio della pandemia, tuttavia, sono successe due cose: in primo luogo, nel tentativo di implementare misure di distanziamento sociale molti rifugi hanno ridotto il loro numero totale di posti letto e si sono rivolti a programmi di servizi alternativi; e in secondo luogo, nel 2021 l’HUD ha semplicemente annullato completamente il conteggio della popolazione senza fissa dimora. Questa decisione è stata presa nonostante i loro stessi dati mostrassero che il numero totale di individui senza fissa dimora era aumentato più rapidamente del totale degli individui con fissa dimora anche prima della pandemia.49

Questa crisi dei senzatetto, inestricabilmente legata all’inflazione degli asset, è stata ora accompagnata da una crescente crisi di altri beni di sussistenza, poiché l’inflazione si è estesa al carburante e al cibo. Pertanto, la pandemia e la successiva esplosione inflazionistica hanno visto anche un netto aumento sia dei crimini di sopravvivenza, come il furto di cibo o latte in polvere nei negozi, sia della diffusione più speculativa del commercio del mercato nero, come la rivendita di benzina sifonata o il commercio di marmitte catalitiche rubate. La stampa popolare attribuisce l’intera responsabilità di questa crescente criminalità ai senzatetto. Ma quando i costi crescenti rendono le condizioni di vita insostenibili, sempre più persone troveranno modi alternativi per racimolare i mezzi per sopravvivere. Queste alternative non dovrebbero essere romanticizzate, né dovrebbero essere viste come una fuga dai limiti del mondo capitalista. Sono invece tetre opzioni di ultima istanza, che spesso operano all’interno di un nesso di predazione di seconda mano controllato da un diverso ordine di capitalisti del mercato nero. Il risultato è solitamente una tragedia: i lenti suicidi reazionari degli espropriati che predano quelli un po’ meno espropriati in un frattale di pugnalate alle spalle in divenire. Ma queste crescenti fratture nello status quo rivelano anche il potenziale per l’emergere di nuove modalità di potere proletario se le diverse battaglie per la sussistenza possono essere sostituite e sintetizzate all’interno di una lotta più ampia. Allo stesso modo, l’aspetto più promettente di qualsiasi crollo del sistema dei prezzi è il ritorno dello spettro dell’espropriazione, la caratteristica più distintiva della pratica politica comunista.

Di per sé, sia l’illegalità sia le varie forme di organizzazione politica autocosciente, che vanno dalle attività “autonome” come l’assistenza reciproca ai progetti istituzionali di sindacalismo formale o di advocacy politica, tendono a rimanere segregate le une dalle altre e dalla popolazione in generale, con ogni forma romanticizzata da qualche fazione politica all’interno della vasta ma superficiale “Sinistra”. Tenute separate, queste attività non sono solo deboli, ma spesso si indeboliscono attivamente a vicenda. Se adottiamo una visione più ampia, tuttavia, il potenziale per costruire il potere comunista è altrettanto visibile nel crescente interesse popolare per la sindacalizzazione quanto nelle reti di saccheggio semi-improvvisate e semi-organizzate che si sono sviluppate attraverso la rivolta di George Floyd. Dopo tutto, la lotta di classe rinasce sempre nelle battaglie sui termini di sussistenza. Ma appassisce anche rapidamente se limitata alla semplice negoziazione delle condizioni di sopravvivenza. Cresce solo in qualcosa di più quando i muri che dividono i vari canali di sussistenza vengono abbattuti. Se dovessimo scegliere un singolo principio in base al quale i comunisti potrebbero orientarsi e valutare il successo o il fallimento dei loro vari sforzi, potrebbe essere qualcosa del genere: le piccole espropriazioni devono trasformarsi in grandi. In altre parole, i veri e propri combine comunisti possono emergere solo quando le forme rudimentali di organizzazione gestate in queste lotte di sussistenza sequestrate si evolvono oltre i loro limiti iniziali, infrangendo la separazione che prevale tra i diversi percorsi politici (illegalità contro legalità, politica contro autonomia) e quindi anche superando le divisioni tra gli espropriati. Ovviamente, questo non è possibile quando la lotta rimane esclusivamente subculturale, né quando è perseguita puramente all’interno delle istituzioni esistenti. Il primo principio ne implica quindi uno accessorio: qualsiasi strategia politica che cerchi di eludere, negare o fuggire dalla necessità dell’espropriazione non è di carattere comunista.

Con ogni probabilità, l’attuale impennata inflazionistica si attenuerà. L’inflazione non si consoliderà immediatamente e gli attuali ostacoli alla catena di fornitura saranno attenuati. Negli Stati Uniti, l’indice dei prezzi al consumo è già in leggero calo e la Fed ha lasciato intendere che il prossimo ciclo di aumenti dei tassi potrebbe essere seguito da cali nel 2023. Mentre è probabile che le aree più direttamente colpite dagli attuali shock energetici dovuti alla guerra in Ucraina avranno maggiori difficoltà a invertire la tendenza (ciò è evidente nei vasti cali dei salari reali in Europa, ad esempio, e nella prospettiva di un inverno freddo e buio), non sembra ancora esserci la volontà politica di sgonfiare completamente le bolle speculative che sostengono i tassi di crescita (lenti, ma non irrilevanti) dei paesi ad alto reddito. Mentre il protezionismo, la regionalizzazione delle catene di fornitura, il crescente potere monopolistico dei produttori a contratto e l’ampliamento delle sanzioni politiche continuano a frenare la crescita del commercio mondiale e a segmentare ulteriormente i mercati dei capitali, tuttavia, il rischio di nuove esplosioni inflazionistiche non fa che aumentare. Allo stesso modo, catastrofi ecologiche a cascata e altri shock apparentemente “esogeni” stanno diventando eventi mensili. Proprio quando l’indice dei prezzi al consumo ha iniziato a scendere dal suo picco estivo, ad esempio, il Pakistan ha subito inondazioni devastanti che hanno portato un terzo del paese sott’acqua, sfollato milioni di persone e distrutto milioni di acri di terreni coltivabili, con un probabile impatto sui prezzi mondiali del grano, del cotone e forse del riso. Da un lato, quindi, l’attuale regime di carry sta già mostrando rendimenti ridotti e gli estremi livelli di disuguaglianza visibili nelle città più ricche del mondo e tra i paesi più ricchi e quelli più poveri stanno rendendo la sua continuazione sempre più sgradevole. Dall’altro, i crolli deflazionistici del carry che hanno caratterizzato gli ultimi trent’anni saranno ora accompagnati da crisi inflazionistiche più frequenti legate alla lenta frammentazione del commercio e della produzione.

All’estremo, questa frammentazione assumerà il carattere di aggressive politiche mercantiliste volte a catalizzare la competitività industriale (come quelle attualmente perseguite in India) o persino la cartellizzazione di settori cruciali delle materie prime (petrolio da una parte e litio dall’altra) eventualmente combinata con lo slegamento politico (sempre parziale) di intere economie nazionali (l’esempio acuto è la Russia, sebbene la Brexit illustri un caso più mite della stessa traiettoria di base). Le realtà del cambiamento climatico, nel frattempo, vedranno tali politiche giustificate in termini di resilienza, ogni regione resa una fortezza verde che deve, per la sua stessa sopravvivenza, erigere muri contro la crescente ondata di rifugiati climatici, garantire le proprie fonti sovrane di energia e cibo e prendersi cura delle crescenti infrastrutture di polizia e militari ritenute necessarie per sopravvivere di fronte a disordini interni e minacce straniere. Queste tendenze non faranno altro che determinare un’ulteriore sovracapacità nelle industrie principali, riducendo la crescita globale anche se riuscissero ad aumentare i tassi di crescita per i pochi vincitori nel gioco a somma zero. Come in passato, la rinnovata spinta geopolitica all’interno della gerarchia imperiale assumerà di nuovo la forma di una lotta giusta da parte dei paesi costretti a occupare posizioni inferiori nella grande piramide del plusvalore sottratto. In nome dello sviluppo, utilizzeranno metodi presumibilmente “socialisti” come la pianificazione statale e la sovvenzione di industrie chiave50 per affermare l’ascesa delle loro classi dirigenti nazionali contro l’impero in decadenza. In un momento del genere, le divisioni tra gli espropriati si approfondiscono sia su scala nazionale che internazionale. Il potere comunista si costruisce abbattendo tali divisioni, rifiutando di rimanere sequestrati all’interno di lotte di sussistenza o di schierarsi quando una potenza imperiale minore ne sfida una maggiore, costruendo invece infrastrutture sotterranee che integrano l’illegale e il legale, l’autonomo e l’istituzionale, e collegano le forze proletarie “nazionali” su tutti i lati di ogni confine in guerra sotto la bandiera di espropriazioni sempre più grandi, sostituendo così tutte queste categorie in una concezione più ampia di potere politico e forse, solo forse, strappandoci il coltello dalla gola per brandirlo contro i bastardi ingrassati di sangue che possiedono ogni centimetro di questo mondo morente.

- Meg Jacobs and Isabella M. Weber, “The way to fight inflation without rising interest rates and a recession”, The Washington Post, 9 August 2022. https://www.washingtonpost.com/made-by-history/2022/08/09/way-fight-inflation-without-rising-interest-rates-recession; Richard D. Wolff, “There are Better Ways for Societies to Address Inflation Than by Hiking Interest Rates”, Richard D. Wolff, 8 June 2022. https://www.rdwolff.com/there_are_better_ways_for_societies_to_address_inflation_than_by_hiking_interest_rates ↩︎

- Probabilmente non c’è una figura più importante in questo senso di Adam Tooze, uno storico economico i cui resoconti giornalistici del processo decisionale dei magnati della finanza e dei banchieri centrali sono in netto contrasto con le teorie apparentemente fredde e impersonali delle bolle di espansione e di crisi offerte da storici economici marxisti come Robert Brenner, che ha fornito uno dei resoconti più noti e sistematici della crisi imminente del 2008 negli anni precedenti al suo scoppio. In seguito, il lavoro di Brenner è diventato una sorta di pietra di paragone per molti coinvolti nella rinascita della teoria comunista durante gli anni 2010. Tooze, al contrario, rappresenta una riscrittura liberale moderna dei resoconti incisivi dei critici marxisti come Brenner, riconoscendo tutte le stesse caratteristiche principali e aggiungendo dettagli illuminanti, eclettici ed empirici legati insieme da una narrazione artificiosa. Ma l’eclettismo di Tooze, pur essendo ammirevole nella sua ampiezza poliedrica, è anche il segnale di una debolezza più profonda: l’incapacità di offrire (o, forse più giustamente, un’opposizione teorica a) qualsiasi spiegazione sistematica e strutturale delle “leggi del moto” dell’economia mondiale in grado di spiegare più della storia che sta attualmente raccontando. Questa debolezza è essa stessa trattata come un distintivo d’onore nel classico stile dei filosofi liberali, siano essi pragmatici o postmoderni, che rifiutano le narrazioni “totalizzanti” come pericolosamente riduttive e intrinsecamente autoritarie. Ma la manovra sottostante qui è politica. La recente storia economica viene raccontata in un modo che oscura il funzionamento del capitalismo come sistema sociale, riducendo i dettagli dell’economia globale all’interazione (invariabilmente complessa) dei vari personaggi che guidano le istituzioni che (la storia vorrebbe farci credere) gestiscono l’economia. ↩︎

- Stephanie Kelton, The Deficit Myth: Modern Monetary Theory and the Birth of the People’s Economy, New York: Public Affairs, 2020. ↩︎

- Questo è il titolo di un vero e proprio documento strategico presentato all’interno della rivista teorica interna dei DSA: Neil Taylor, “How to Fund a People’s Climate Revolution”, Socialist Forum, inverno 2019. https://socialistforum.dsausa.org/issues/winter-2019/how-to-fund-a-peoples-climate-revolution/ ↩︎

- Joseph Politano, “The Life, Death and Zombification of the Phillips Curve”, Apricitas Economics, 16 October, 2021. https://www.apricitas.io/p/the-life-death-and-zombification?s=r; Ekaterina V. Peneva and Jeremy B. Rudd, “The Passthrough of Labor Costs to Price Inflation”, Journal of Money, Credit and Banking, Volume 49, Issue 8, 16 November 2017. pp. 1777-1802. ↩︎

- Alan FitzGerald, Krzysztof Kwiatkowski, Vivien Singer and Sven Smit, “Global Economics Intelligence executive summary, April 2022”, McKinsey & Company, 9 May 2022. https://www.mckinsey.com/business-functions/strategy-and-corporate-finance/our-insights/global-economics-intelligence-executive-summary-april-2022 ↩︎

- Questa stima si basa su una panoramica di diversi studi che esaminano il contributo di vari fattori alla recente ondata inflazionistica. Ad esempio: Josh Bivens, “Corporate profits have contribute sproportionately to inflation. How should policymakers respond?”, Economic Policy Institute, 21 aprile 2022.https://www.epi.org/blog/corporate-profits-have-contributed-disproportionately-to-inflation-how-should-policymakers-respond/; Celasun Oya, Niels-Jakob H Hansen, Aiko Mineshima, Mariano Spector and Jing Zhou, “Supply Bottlenecks: Where, Why, How Much, and What Next?”, International Monetary Fund, 17 February 2022. https://www.imf.org/en/Publications/WP/Issues/2022/02/15/Supply-Bottlenecks-Where-Why-How-Much-and-What-Next-513188?cid=em-COM-123-44313 ↩︎

- Dan Eberhart, “Supply Chain Woes, Inflation Crimp U.S. Producers’ Growth Potential”, Forbes, 2 April 2022. https://www.forbes.com/sites/daneberhart/2022/04/02/supply-chain-woes-inflation-crimp-us-producers-growth-potential/?sh=6ba4b7d0505d ↩︎

- Brenner, The Economics of Global Turbulence: The Advanced Capitalist ↩︎

- La redditività è misurata come un tasso, solitamente il tasso di profitto o il tasso di rendimento, da non confondere con la massa di profitti lordi discussi sopra. È perfettamente possibile (in effetti, abbastanza normale) che i profitti totali aumentino anche quando il tasso di rendimento degli investimenti diminuisce. ↩︎

- Robert Brenner, The Boom and the Bubble: The US in the World Economy, New York: Verso, 2003. ↩︎

- Michael J. Howell, Capital Wars: The Rise of Global Liquidity, New York: Palgrave Macmillan, 2020. p.46 ↩︎

- ibid, p.146 ↩︎

- Richard Baldwin, “The great trade collapse: What caused it and what does it mean?”, in Richard Baldwin (Ed.), The Great Trade Collapse: Causes, Consequences and Prospects, London: Center for Economic Policy Research. pp. 1-14. https://cepr.org/voxeu/columns/great-trade-collapse-what-caused-it-and-what-does-it-mean ↩︎

- Farshad Araghi, “Global Depeasantization, 1945-1990”, The Sociological Quarterly, 36(2), 1995. pp. 337–368. ↩︎

- Per maggiori dettagli sulle conseguenze del processo e sui suoi collegamenti con cambiamenti su larga scala nella produzione alimentare planetaria, vedere: Nathan Eisenberg, “Hunger Regime”, Cosmonaut, 2 gennaio 2022. https://cosmonautmag.com/2022/01/hunger-regime/#easy-footnote-bottom-158-5445 ↩︎

- Gary Gereffi, “Global Value Chains in a Post-Washington Consensus World”, Global Value Chains and Development: Redefining the Contours of 21st Century Capitalism. Cambridge: Cambridge University Press, 2018. pp.400-428. ↩︎

- Ashok Kumar, Monopsony Capitalism: Power and Production in the Twilight of the Sweatshop Age, Cambridge: Cambridge University Press, 2020. ↩︎

- Documento alcuni degli esiti politici di queste tendenze in: Phil A. Neel, “Swoosh”, Ultra, 8 novembre 2015. http://www.ultra-com.org/project/swoosh/ ↩︎

- Secondo Howell (2020, p.142), circa il 70-80% degli scambi commerciali nelle “economie di mercato emergenti” viene fatturato in dollari USA, nonostante solo il 10-15% di questo commercio avvenga con gli Stati Uniti. ↩︎

- Walden Bello, “The capitalist conjuncture: over-accumulation, financial crises, and the retreat from globalization”, Third World Quarterly, Volume 27, Number 8, 2006. pp.1345-1367. ↩︎

- Pádraig Carmody, Peter Kragelund and Ricardo Reboredo, Africa’s Shadow Rise: China and the Mirage of African Economic Development, London: ZED, 2020. ↩︎

- Samir Sonti, “The World Paul Volcker Made”, Jacobin, 20 December, 2018. https://jacobin.com/2018/12/paul-volcker-federal-reserve-central-bank ↩︎

- Naturalmente non sono niente del genere. La guerra è una forma estrema di conflitto di mercato strutturato da disuguaglianze imperiali globali, e le pandemie sempre più intense sono un risultato della devastazione agroecologica della produzione capitalista, come documentato in: Chuang, “Social Contagion: Microbiological Class War in China”, Social Contagion, Chicago: Charles Kerr, 2021. https://chuangcn.org/books/social-contagion/ch1/ ↩︎

- Lo studio classico di questo fenomeno è: Harry Braverman, Labor and Monopoly Capital: The Degradation of Work in the Twentieth Century, New York: Monthly Review Press, 1974. ↩︎

- Il caso giapponese è uno dei tanti esplorati in Brenner 2003. Per un’analisi dettagliata del caso giapponese di per sé, vedere: Makoto Itoh, The World Economic Crisis and Japanese Capitalism, London: The MacMillan Press, 1990. ↩︎

- Tim Lee, Jamie Lee and Kevin Coldiron, The Rise of Carry: The Dangerous Consequences of Volatility Suppression and the New Financial Order of Decaying Growth and Recurring Crises, New York: McGraw-Hill, 2020. p.4 ↩︎

- Lisa Adkins, Melinda Cooper, and Martijn Konings, The Asset Economy, Cambridge: Polity, 2020. ↩︎

- Questo termine deriva dalla descrizione di Paul Mattick della teoria keynesiana e della crisi stagflazionistica degli anni ’70, in: “Deflationary Inflation”, Economics and the Age of Inflation, New York: M.E. Sharpe, 1978. ↩︎

- Lee, Lee and Coldiron, 2020. p.210 ↩︎

- Ibid, p.213. ↩︎

- Per una panoramica critica di questi piani che ne documenta la crescente popolarità, vedere: Alyssa Battistoni, “The False Promise of Universal Basic Income”, Dissent, primavera 2017. https://www.dissentmagazine.org/article/false-promise-universal-basic-income-andy-stern-ruger-bregman ↩︎

- ibid, p.214 ↩︎

- 34. ↩︎

- ibid, p.165 ↩︎

- L’offerta di moneta è divisa in diverse misure distinte e annidate. La misura più elementare è M0, che include denaro fisico e riserve della banca centrale. La stampa di denaro da parte del Tesoro e alcune forme di stimolo della banca centrale possono aumentare M0. Ma una misura più ampia e più comunemente usata è M1, che include M0 più depositi a vista (denaro detenuto in conti bancari che possono essere prelevati a piacimento) e assegni di viaggio. M1 è significativo non solo perché la maggior parte del denaro oggi è detenuto in conti bancari piuttosto che in contanti, ma anche perché le banche creano effettivamente denaro prestando riserve in eccesso. Quindi, M1 può crescere non solo attraverso la stampa di denaro e altre forme di stimolo fiscale, ma anche attraverso l’espansione del credito bancario. ↩︎

- ibid, p.173 ↩︎

- L’idea di “varietà di capitalismo” è stata centrale per la recente rinascita della ricerca (autodescritta) di “economia politica” all’interno delle scienze sociali. Il concetto è stato originariamente esposto in: Peter A. Hall e David Soskice, Varieties of Capitalism: The Institutional Foundations of Comparative Advantage, Oxford: Oxford University Press, 2001. ↩︎

- Secondo il World Inequality Report 2022 prodotto dal World Inequality Lab: https://wir2022.wid.world ↩︎

- ibid ↩︎

- Come misurato dalla Forbes Billionaires List del 2021. ↩︎

- Fracisco H. G. Ferreira, “Inequality in the time of COVID-19”, International Monetary Fund, Summer 2021. https://www.imf.org/external/pubs/ft/fandd/2021/06/inequality-and-covid-19-ferreira.htm ↩︎

- In molte contee, i governi locali conducono le proprie stime più rigorose della popolazione senza fissa dimora, che quasi sempre superano i conteggi PIT imposti dall’HUD, spesso in modo sostanziale. Ad esempio, nel 2020, il conteggio PIT condotto dalla Regional Homeless Authority nella contea di King, WA, ha registrato solo 13.368 senzatetto, mentre un secondo sondaggio più rigoroso condotto dalla stessa agenzia ha registrato 40.800 senzatetto (quasi il 2% della popolazione totale della contea nello stesso anno). Vedere: Greg Kim, “Quante persone senza fissa dimora ci sono nella contea di King? Dipende da chi chiedi”, The Seattle Times, 4 luglio 2022. https://www.seattletimes.com/seattle-news/homeless/how-many-homeless-people-are-in-king-county-depends-who-you-ask ↩︎

- Meghan Henry, Tanya de Sousa, Caroline Roddey, Swati Gayen, and Thomas Joe Bednar, “The 2020 Annual Homeless Assessment Report (HAR) to Congress”, The U.S. Department of Housing and Urban Development, January 2021. https://www.huduser.gov/portal/sites/default/files/pdf/2020-AHAR-Part-1.pdf ↩︎

- Gregg Colburn and Clayton Page Aldern, Homelessness is a Housing Problem: How Structural Patterns Explain U.S. Patterns, Oakland: University of California Press, 2022. ↩︎

- GAO, “Homelessness: Better HUD Oversight of Data Collection Could Improve Estimates of Homeless Population”, United States Government Accountability Office, July 2020. https://www.gao.gov/assets/gao-20-433.pdf ↩︎

- Vedere Kim 2022, sopra, per un confronto condotto nella contea di King, WA. Per una ripartizione più dettagliata del problema con il conteggio PIT a New York, ampiamente considerato il gold standard per il metodo, vedere: Ricci Dipshan, “How Many Street Homeless? NYC’s Tallies Leave the Question Open”, CityLimits, 13 ottobre 2015. https://citylimits.org/2015/10/13/how-many-street-homeless-nycs-tallies-leave-the-question-open/ ↩︎

- Il numero totale di senzatetto è più alto nelle aree costiere urbane più costose, aumentando i tassi per tutti gli stati della costa occidentale e per quelli del Northeast Corridor. Il numero di senzatetto senza tetto è più alto, per la maggior parte, negli stati occidentali, con la California in testa in quasi tutte le misure. Al contrario, New York City continua ad avere un numero elevato di senzatetto totali, ma gli sforzi aggressivi per espandere i rifugi nel corso degli anni 2010 hanno fatto sì che la popolazione senza tetto fosse sostanzialmente inferiore alle città della costa occidentale secondo l’ultimo conteggio pre-pandemia. Anche a New York, tuttavia, la pandemia sembra aver chiaramente aumentato il numero di persone che vivono per strada, portando a una nuova serie di aggressive retate di strada nel primo mandato del sindaco Eric Adams. ↩︎

- Meghan Henry, Tanya de Sousa, Colette Tano, Nathaniel Dick, Rhaia Hull, Meghan Shea, Tori Morris, and Sean ↩︎

- Tutti i paesi all’interno della società capitalista utilizzano questi metodi in diversa misura e sono quindi “economie miste” nei termini dell’economia convenzionale. La pianificazione industriale, la sovvenzione aggressiva e l’intenso controllo sulla concorrenza commerciale e sui mercati dei capitali sono sempre stati particolarmente pronunciati tra gli “sviluppatori tardivi” che tentano di innescare rapidi boom industriali. Quando questi paesi utilizzano tali politiche, è comune che vengano erroneamente ritratti come se avessero adottato una forma di “capitalismo di stato” (o persino “socialismo”) che è distinta dal “vero” capitalismo. Per una buona panoramica storica del fenomeno, vedere: Ernest Ming-tak Leung, “Developmentalisms: The forgotten earliest of East Asian developmentalism”, Phenomenal World, 18 settembre 2021.https://www.phenomenalworld.org/analysis/developmentalisms/ ↩︎

Ti è piaciuto questo articolo? Infoaut è un network indipendente che si basa sul lavoro volontario e militante di molte persone. Puoi darci una mano diffondendo i nostri articoli, approfondimenti e reportage ad un pubblico il più vasto possibile e supportarci iscrivendoti al nostro canale telegram, o seguendo le nostre pagine social di facebook, instagram e youtube.