Sul fallimento delle banche: altro che fine della storia!

Sono tempi complicati per chi si sforza di sostenere l’eternità del modo di produzione capitalistico, descritto come il migliore dei mondi possibili. Soprattutto per l’Occidente che, ci piaccia o no, è stato il fulcro del movimento storico e unitario dell’accumulazione mondiale combinato, seppure diseguale.

Dalla California alla Svizzera importanti e solidi istituti bancari falliscono, oppure con i conti in rosso si tenta disperatamente di salvare.

Si dice che i due eventi tra loro non hanno nulla in comune, che le vicende della Silicon Valley Bank, Silvergate Bank e di fondi di investimento californiani a questi collegati e la crisi della Credit Suisse (che non è solo il secondo istituto bancario Svizzero, ma anche uno dei più importanti centri di deposito finanziari per gli investimenti di capitale in Europa) abbiano in comune solo la coincidenza dei tempi.

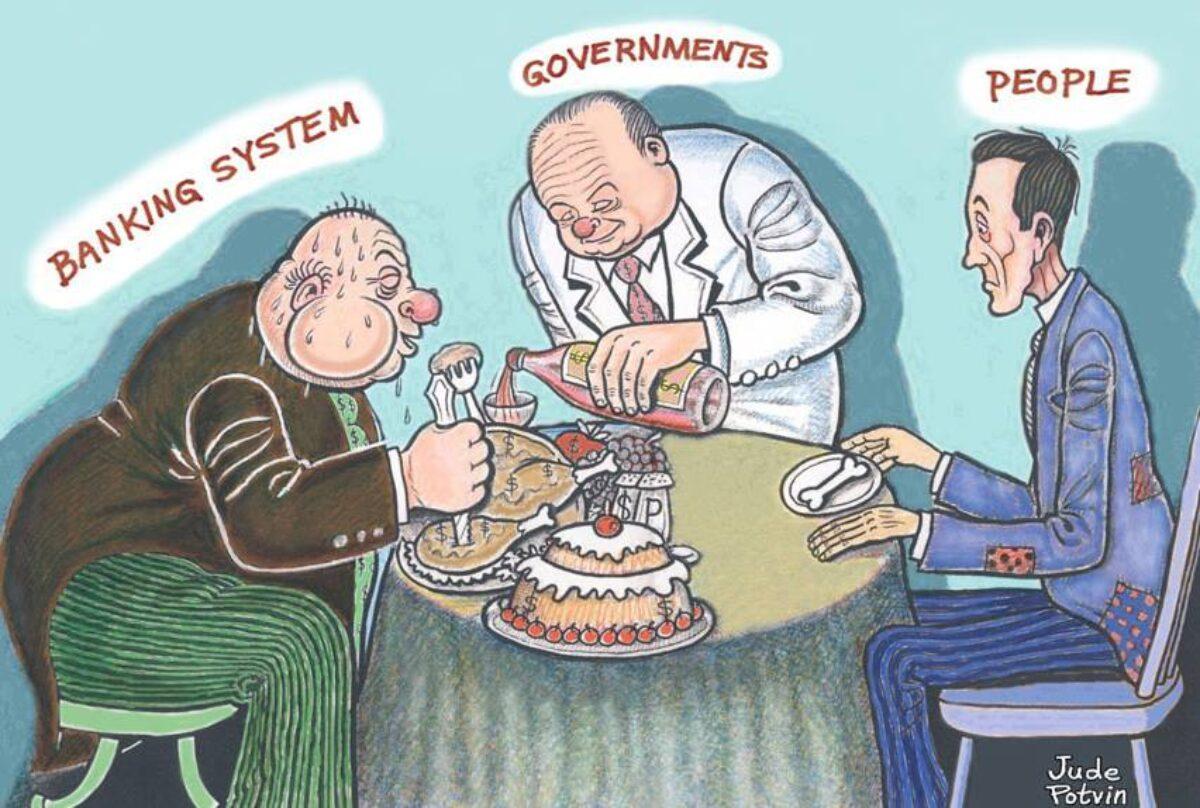

Intanto, scrive il Sole 24 Ore che “la serenità non si compra. Tantomeno la fiducia. Così non bastano i 300 miliardi di dollari iniettati dalla Federal Reserve nelle banche statunitensi, sommati ai 200 miliardi di liquidità arrivati sull’economia a stelle e strisce dal Conto di disponibilità del Tesoro Usa, sommati ai 50 miliardi di franchi iniettati dalla Banca centrale svizzera al Credit Suisse per ripristinare la fiducia sui mercati. Non bastano. E neppure le parole rassicuranti del presidente Biden…“.

Ma come, non fu grazie a Volcker, presidente della Federal Reserve dalla fine degli anni ’70, nonché guru ispiratore di tutti i neo liberisti del fine della storia, che la politica monetaria ed il dominio del dollaro come valuta di riferimento del sistema monetario mondiale, ossia come misura universale del valore della produzione mondiale, avrebbe non solo garantito quell’ulteriore sviluppo combinato e diseguale che aveva caratterizzato la globalizzazione, ma che sarebbe poi diventato il pilastro della saldezza nella crescita della economia mondiale? Ovviamente un pilastro capace di scaricare tutte le crisi fuori dal centro Occidentale sulle periferie del mondo, mentre la necessità di ogni economia di doversi dotare non più di riserve auree bensì di valuta statunitense, comportava che ogni economia della periferia in crescita acquistava i bond del Tesoro USA, quindi finanziava con la propria produzione il costante e infinito debito degli Stati Uniti. Quel debito sarebbe stato utile per immettere liquidità nel sistema economico e finanziario degli Stati Uniti e di quello Occidentale, dove l’Europa nel frattempo andava attrezzandosi in seconda posizione con l’Euro e la sua BCE. Mentre l’URSS ed il cosiddetto blocco socialista implodeva sotto il peso di un debito finanziario con le banche private Occidentali del Club di Parigi e per l’incapacità di pagarne gli interessi a causa della scarsa competitività sul mercato mondiale delle merci prodotte dall’URSS e dai paesi socialisti, la globalizzazione e la delocalizzazione delle produzioni (e la polverizzazione delle resistenze operaie in Occidente) iniziò a farsi strada, scaricando ripetutamente le crisi nel Sud Est Asiatico (1997/1998), oppure in Argentina o in Messico.

In sostanza, seppure le crisi rimanevano ricorrenti, l’idrovora della Fed sembrava fosse capace di tenerle lontane dai confini del capofila (capo bandito) USA e dall’Europa alla sua coda.

Poi arrivarono le crisi nel cuore degli Stati Uniti e dell’Europa nel 2007/2008/2009/2010. Ma si disse che era tutta colpa di una incontrollata “speculazione” e della troppa deregolamentazione sul mercato finanziario legato alle obbligazioni dei debiti ipotecari, che avevano attirato una mole eccessiva di volume di scambio contagiando l’intero mercato finanziario. Le più importanti banche USA fallirono con uno schianto improvviso innescando un effetto domino di cui ancora se ne sentono i lontani echi. L’Europa fu investita duramente.

Ma sempre allora, un nuovo e ancor più raffinato meccanismo monetario venne inventato, quello del Quantitative Easing (QE), con il quale la Banca Centrale (FED e BCE) inizia a comprare asset e bond del tesoro in mano alle banche, così da immettere quella liquidità necessaria sul mercato ed aumentare le possibilità delle aziende di ottenere l’anticipazione del capitale utile a riprodurre il ciclo incessante della produzione del valore. Un meccanismo, che sebbene non salvava tutte le economie, ha assicurato alla FED ed agli USA la possibilità di perpetuare un infinito meccanismo di indebitamento grazie alla supremazia del dollaro, che costringeva (e tuttora con grosse difficoltà) tutte le economie emergenti ed i paesi dove è concentrata la massa critica del mercato mondiale – l’Asia – a dover comprare dollari per condurre le proprie transazioni finanziarie, produttive e commerciali. Quindi parte di quanto producono andava così a finanziare il debito infinito degli Stati Uniti d’America, che lega anche a sé con una catena d’acciaio l’Europa e l’Occidente tutto ai suoi piedi se non vuol morire di asfissia.

Eppure, questa è solo fenomenologia di superficie. Le cause di questo processo sono altrove. Prima di tutto la valuta è una misura del valore generale prodotto attraverso la produzione di merci. E il valore non può essere prodotto stampando moneta. Solo che la valuta deve avere una misura di riferimento e questa risiedeva nelle riserve auree che ogni banca centrale e banca emettente titoli di credito possedeva avendo comprato l’oro come ogni altra merce, il cui valore è appunto dato nella sostanza dalla quantità di lavoro sociale necessario per la sua produzione. Ancora oggi tutte le economie del mondo mantengono la propria riserva aurea nelle proprie banche centrali, dalle quali attingono solo in caso di disastri economici e finanziari. Eppure la quantità assoluta delle riserve auree di tutto il mondo è poca cosa in confronto al volume dei capitali accumulati e delle merci che sono continuamente coinvolte nel processo mondiale della circolazione e rivalorizzazione del capitale. Parliamo infatti di non più di 188 mila tonnellate d’oro esistenti e stoccate in lingotti nella storia. I due terzi di queste sono state estratte a partire dal 1950. Fu naturale dunque che l’oro dovesse perdere la funzione di misura equivalente del valore delle merci man mano che l’accumulazione cresceva tumultuosa per impossibilità di comparazione e misurazione oggettiva. Cosa che avvenne prima con gli accordi di Bretton Woods del 1944, che stabilivano una convertibilità fissa oro e dollaro e l’istituzione del Fondo Monetario Internazionale – dove ogni paese che aderì pesò sulla base della quota aurea versata dalla propria banca centrale, mentre il resto delle valute andava dunque a misurarsi in confronto al dollaro. Ma la curva ascendente dell’accumulazione capitalistica mondiale fu ancora notevole e impetuosa negli anni successivi. La produttività degli Stati Uniti e la sua capacità di essere guida nella produzione dei macchinari necessari all’intera catena generale del modo di produzione mondiale e di determinare il commercio mondiale, spinse più avanti il processo di ristrutturazione del sistema monetario mondiale, determinando lo sganciamento definitivo della valuta e del dollaro dalla parità e convertibilità con l’oro a partire dal 1971: una totale e definitiva indipendenza della valuta, del denaro dalla produzione del valore e di quella merce speciale di essere al tempo stesso valore e misura dei valori svelata da Marx?

Dunque la sensazione fu che la valuta – e nello specifico la valuta dell’economia dominante – sganciandosi dal valore di una merce di riferimento – potesse avere quel potere taumaturgico di poter fare e disfare dell’economia mondiale, mentre il ruolo della banca centrale, nel caso specifico della FED e del suo fedele segugio la BCE, dava al comitato di affari al suo comando un potere assoluto ed arbitrario.

In realtà, la crisi del periodo 2007/2010, dimostra proprio il contrario e l’inesorabile legge del valore di Marx. Quelle di oggi segnano un passaggio in avanti di quello stesso processo.

Sarebbe utile descrivere la crisi finanziaria di 16 anni fa, e per quali motivi si determinò quella sorta di iperventilazione del mercato finanziario legato alle obbligazioni collegate all’indebitamento (mutui ipotecari) dei singoli privati. Come quella fenomenologia avesse come nesso causale l’anarchia della concorrenza, che la stessa globalizzazione finanziaria e della produzione del valore stava andando a determinare, nonostante l’ascesa del dio dollaro. Una iperventilazione, che come si sa, si placa facendo respirare il paziente in un sacchetto di carta o di plastica per far aumentare il livello di anidride carbonica nei polmoni. Ma se le cause dell’iperventilazione non vengono risolte, il paziente rischia di andare prima in dispnea e poi in semicoma. Il meccanismo dell’indebitamento indefinito a immettere liquidità sul mercato, finanziare le imprese incapaci di reggere la concorrenza con le produzioni asiatiche, sostenere il consumo delle famiglie attraverso il debito, scaricare il costo degli interessi sulla periferia, ecc., non può perdurare indefinitamente.

Allora che cosa sappiamo di Silicon Valley Bank e di Credit Suisse? La prima è cresciuta sotto la spinta dello sviluppo dell’industria informatica e dell’industria high tech, che oggi rappresentano il motore di traino dell’economia mondiale. Non c’è branca della produzione mondiale che non si componga di questa parte necessaria ed essenziale per la produzione della sua merce finale. E la SVB è appunto una banca che ha attirato a partire dagli anni ’80 considerevoli venture capitals (capitali di rischio) man mano che l’Information Technology cresceva di dimensione e di centralità. E’ stata la banca di riferimento per i capitali in cerca di valorizzazione in questa nuova industria dinamica, finanziando le aziende del settore di giovane e nuova intrapresa (le startup), che si collegavano nella più generale filiera dominata dalle grosse multinazionali dell’Information Technology, come parti necessarie e concorrenziali della più generale ricerca e sviluppo nel software, nell’hardware, nell’internet delle cose, così come per le più recenti imprese e multinazionali della health care e di telemedicina, che necessitano di un Cloud e delle nuove tecnologie di comunicazione digitale per erogare servizi sanitari privati.

Credit Suisse è un istituto di credito che partecipava in importanti fondi finanziari di capitali di rischio (venture capital). Secondo la stampa ed i commenti degli analisti economici e finanziari di questi giorni, le due vicende avrebbero in comune solamente il fatto che entrambi i consigli di amministrazione si siano “cullati sugli allori” per tutto il periodo in cui l’accesso al credito era facile perché i tassi di interessi sul costo della valuta applicato dalla Fed e dalla BCE erano bassi. Hanno fatto investimenti errati e non tenuto conto di una inflazione perdurante che avrebbe avuto come risvolto l’applicazione della politica monetaria “scaccia inflazione” dell’aumento dei tassi di interessi applicato appunto dalla Federal Reserve e dalla Banca Centrale Europea?

Chiacchiere!

Per capire meglio sarebbe utile leggere lo scenario economico, la tendenza di lungo periodo descritto proprio da Credit Suisse nell’Aprile 2022 riguardo la congiuntura economica mondiale, l’inflazione, l’aumento del costo delle materie prime, ecc.

“… L’ambiente attuale è forse più complesso delle crisi di 1997, 2008 o 2020, poiché il problema non è solo nominale (FX pegs, par o il grande scoperto di conto, rispettivamente), ma anche reale: le merci sono risorse reali (cibo, energia, metalli) e la disuguaglianza delle risorse non possono essere affrontate dal QE: puoi stampare denaro, ma non olio da scaldare o grano da mangiare…..”

Il report del 2022 tratteggia uno scenario davvero fosco, che si sarebbe abbattuto con una serie di incognite sull’intero sistema monetario mondiale per come lo si conosce oggi e che regge e misura l’intera economia mondiale, i suoi traffici e gli “equilibri” finanziari delle diverse economie nazionali.

Ancora più indicativa è la conclusione del report quando mette a confronto la crisi attuale legata all’aumento del costo delle materie prime e la crisi petrolifera degli anni ’70, citando appunto il noto Paul Volcker:

“… Paul Volcker ha avuto vita facile: lui “solo” doveva spezzare la schiena dell’inflazione ma aveva un ordine mondiale unipolare e l’ascesa degli eurodollari a sostenerlo. Il triangolo a sinistra lo sosteneva, e i mercati triangolari di cui si occupavano erano l’impossibile trinità (sai, la roba sull’indipendenza della politica monetaria, sui tassi di cambio e sui conti di capitale aperti), ma si trattava di “la nostra valuta, il tuo problema”. Jay Powell trova il suo Volcker interiore ma non sarà sufficiente per abbattere l’inflazione oggi. Avrà bisogno di una mano forte, un uomo forte per affrontare il pasticcio (inflazionistico) causato da altri uomini forti? La nuova trinità di Bretton Woods III riguarderà “la nostra merce, il tuo problema – sicuramente il problema dell’inflazione dell’UE, se non il problema dell’inflazione dell’intero G7.“ …”

[Valuta, merci e Bretton Woods III – https://media-exp1.licdn.com/dms/document/C4D1FAQHyLHN11px3Tg/feedshare-document-pdf-analyzed/0/1648811676701?e=2147483647&v=beta&t=snahddND21K-0dL9E5r1fV0uO36yZt7ObM7QRk6ql-k%5D]

In sostanza, il Sole 24 Ore conferma che non si compra la fiducia del mercato, ma ciò non ha nulla a che vedere col fatto che l’investitore sia sfiduciato, bensì si ha a che fare con le leggi del modo di produzione capitalistico che non sono regolabili dalla moneta, tantomeno da una politica monetaria, inclusa la più raffinata che essa sia. Prima o poi i nodi arrivano al pettine. Come constata Credit Suisse “la nostra merce”, ossia la capacità produttiva delle più importanti materie prime, così come la produzione di quei macchinari decisivi per la produzione della merce in tutte le filiere – semiconduttori e microprocessori – si riferisce a chi “occidente non è“ e non si tratta di solo petrolio, gas e grano.

E se qualcuno ancora pensasse che in ogni caso gli Stati Uniti detengono la progettazione e la proprietà intellettuale della preziosa merce del semiconduttore e del micro processore, in sostanza il cuore della ricerca e sviluppo delle tecnologie alla base della new economy digitale, che ha fatto tenere la barca della accumulazione entro i limiti di galleggiamento (mentre si delocalizzavano le produzioni in Asia, in America Latina, nell’Est Europa ed in Africa), qualcuno dovrebbe tenere con dovuta attenzione quanto segue e che sta sullo sfondo di queste nuove crisi bancarie.

Apple, Microsoft, Amazone Web Services (branca di Amazon legata allo sviluppo del Cloud, dei micro servizi software e dell’internet delle cose, che fornisce alla intera multinazionale percentuali di utile netto decisamente superiore di quello derivante dal colossale fatturato della parte logistica e dell’e-commerce), Google, Oracle, Salesforce, IBM, ed Intel – in sostanza quasi tutte le big corporate strategiche della new digital economy – sono agli inizi di una crisi profonda.

Prima del fallimento della Silicon Valley Bank, tutte queste grosse multinazionali ad inizio 2023 hanno avviato una massiccia ristrutturazione fatta di licenziamenti di massa nei loro settori chiave della ricerca e sviluppo, come già avevano preannunciato nel corso del passato autunno. Una operazione che impatterà 120 mila posti di lavoro in California appunto nel settore informatico, dell’internet delle cose, nel Cloud computing e nella ricerca software e digitale. Amazon (nel settore AWS), Google, Microsoft, Salesforce, stanno eseguendo licenziamenti pari al 15% della forza lavoro, Apple al momento sta tagliando tutte le forniture di subappalto con software house terze parti e l’aria che tira che questo non basterà a salvare i lavoratori diretti. Twitter appena acquistata da Elon Musk subirà un ridimensionamento pari al 50% della forza lavoro impiegata. Intel si trova immediatamente costretta a tagliare rispettivamente le compensation dei manager ed i salari dei dipendenti rispettivamente del 15%, del 10% per i quadri e del 5% per gli altri tecnici informatici, mentre annuncia i primi esuberi al momento contenuti.

Che probabilità di successo avranno le cosiddette Startup della new economy e della tecnologie che da questa catena dipendono? Che prospettive di valorizzazione potevano avere quei capitali depositati e per le operazioni di finanziamento nella fu Silicon Valley Bank?

In sostanza, per effetto di questa tendenza di lungo periodo appena enunciata nel report di Credit Suisse del 2022 e questi sostanziali prodromi recessivi in una industria che rappresenta nel mondo contemporaneo quello che rappresentò l’industria dell’auto e la metallurgia nel XX secolo, i fallimenti delle banche di oggi avvengono come causa ultima per la fuga dei capitali dagli istituti bancari di investimento. Per fuggire dove, sui mercati finanziari di Shanghai o su quelli di… Marte, non è dato sapere. Sappiamo che il capitale è in cerca di plusvalore e si muove laddove la possibilità di valorizzazione è più alta o laddove ancora ce ne è. Quando queste si esauriscono per una congiuntura o per una crisi strutturale, cercano riparo nel saggio di interesse ricavabile attraverso i mercati finanziari che scambiano obbligazioni sugli utili e sui titoli di proprietà della produzione delle aziende o – come nel recente passato – sul mercato di scambio delle obbligazioni legate all’indebitamento generale. Ma questo passaggio verso un rifugio cosiddetto “speculativo” sembra essere alle spalle.

All’immediato, il tentativo di salvataggio di Credit Suisse attraverso l’acquisizione da parte della sorella UBS e con la copertura finanziaria dello Stato Svizzero, comporterà non solo una spirale di debito per gli Elvetici, ma avrà una fase di licenziamenti non limitata all’incauta banca da salvare. Come effetto domino avrà ripercussioni in termini salariali, bonus e licenziamenti nel cosiddetto settore medio della produzione di beni e servizi.

Insomma altro che La fine storia, come sintetizzava Fukuyama in nome e per conto del capitalismo occidentale, questi fallimenti sono un altro segnale di una tendenza dell’insieme del modo di produzione capitalistico verso la sua crisi generale implosiva.

Ti è piaciuto questo articolo? Infoaut è un network indipendente che si basa sul lavoro volontario e militante di molte persone. Puoi darci una mano diffondendo i nostri articoli, approfondimenti e reportage ad un pubblico il più vasto possibile e supportarci iscrivendoti al nostro canale telegram, o seguendo le nostre pagine social di facebook, instagram e youtube.

banchecredit suissecrisi finanziariafallimentisilicon valley